刚刚,工资个税被查!今天起,这样发工资=偷税!老板和会计赶紧自查!

1

一公司工资个税被查!

还敢这样发工资吗?

税局对深圳市盐田区某公司2017年-2019年之间3年的纳税情况进行了检查,通过对银行代发工资明细、社保缴费清单、代扣代缴个税明细等内容的检查,发现了一些违法问题:

1、公司在给员工发放工资薪金的时候,没有完全按规定进行代扣代缴个税,三年累计代扣代缴将近50万。而且,税局责令整改后,仍旧没有进行代扣代缴。

2、公司在支付劳务报酬的时候,没有按规定进行代扣代缴个税,税额超30万,且税局责令后,也没有代扣代缴个税。

3、公司在支付股东分红的时候,少代扣代缴“利息、股息、红利所得”个税5.3万余元同样没补代扣代缴。

4、公司没有按规定保管账簿、记账凭证和相关资料。

处罚结果:

①对于应扣未扣“工资、薪金所得”的个税490035.48元,处于税款1倍罚款。

②对于应扣未扣“劳务报酬所得”的个税300128.34元,处于税款1倍罚款。

③对于应扣未扣“利息、股息、红利所得”的个税53321.06元,处于税款1倍罚款。

④对于没按规定保管账簿、记账凭证等,罚款2000元。

罚款合计: 845484.88元

案例分析:

现在税务机关依据税收大数据、智慧稽查系统等手段,一些老路子根本走不通了,只要企业有数据上的疑点,企业就会被查。一旦被查,最为企业,最好的方式不是对抗和逃避,而是好好的配合、整改。

2022年是个税严查的一年,工资个税的方方面面老板额会计都应该格外重视,不要存有侥幸心理。老板、股东、财务等企业经营管理者,应高度重视税务安排的合法性!不然,不仅要补回以前逃的税款,还需要按每天万分之五计算滞纳金并处以及大额罚款!还会给企业带来名誉和纳税信用评级等方面的损失!

2

2022工资个税稽查重点

这6种行为一定不要再有了

一、现金方式发放工资

有些公司以现金方式发放工资,而不用银行代发。

二、故意混淆劳务和工资申报

劳务派遣公司、建筑企业等,将劳务工、临时工、第三方员工,按照工资薪金由报,特别是社保移交税局征收,建筑工人实名制后,这类企业薪资合规性尤为重要。

四、大量员工零申报企业将员工工资零申报。

三、补贴不申报个税

公司没有把发放的节日补贴、交通补贴、通讯补贴、生日礼金合并生成工资进行个税申报。

四、大量员工零申报企业将员工工资零申报。

五、虚开发票抵扣

企业将员工工资分解成基本工资、年终奖、过节费、各类补贴等进行发放,再让员工每个月找发票来冲抵,以报销的形式达到工资避税的目的。但如果长期大额处理的话,会造成企业费用异常,引起税务局关注和稽查。

这是目前很多企业常用的避税手法,不仅违规而且违法。

六、冒用他人信息虚列工资

实行新个税汇算清缴以后,一人一税号,企业冒用他人信息虚列工资,容易被稽查。

3

警惕!工资个税稽查新角度!

千万别忽视,否则小心税局找上门!

个税大稽查开始!个税申报数据与企税申报的工资总数对不起来,税局会不会找上门?

工资总额对比异常也不能说就一定存在问题,由它们引起的申报表差异是有据可依的,只要企业能提供合理解释,就没有问题!

首先,来看一下两份申报表对工资总额的填报原则:

1、个人所得税:按“收付实现制”

举例:A公司3-5月份的工资发放及个税申报时间如下表:

2、企业所得税:按“权责发生制”+实际发放

注意:如果企业在汇算清缴之前,还未实际发放工资,则需要作纳税调增处理。

可以看出:由于个人所得税的申报表是按实发数,企业所得税申报表是按账面计提数并实际发放数。两者申报会有时间差,但两张申报表的之间的差异也不会太大。

如果企业出现重大差异,不管是何种情况导致的,都应当第一时间查明原因!各类申报表之间的项目比对如出现较大差异,往往是税务检查的重点!

4

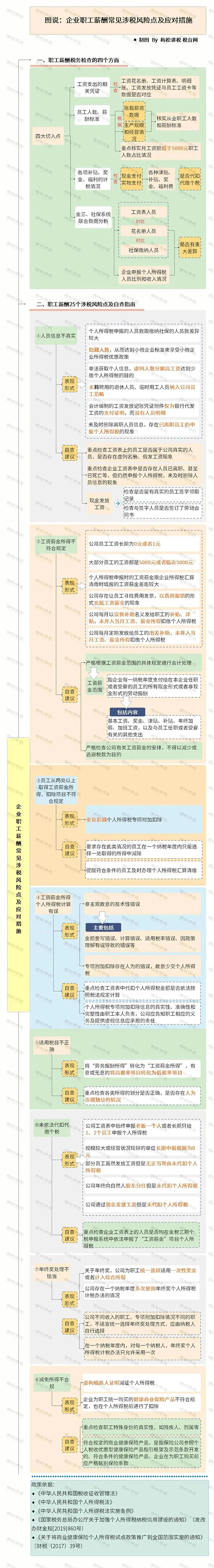

税务局主要稽查25个风险点

企业马上对照自查!

德聚仁合税务服务热线:400-030-9299

企业财务安全顾问平台

我们的业务