同花顺员工持股平台由“公司”转“合伙”,未按规定缴税!需要补缴25亿,有破产风险,并可能承担刑事责任!

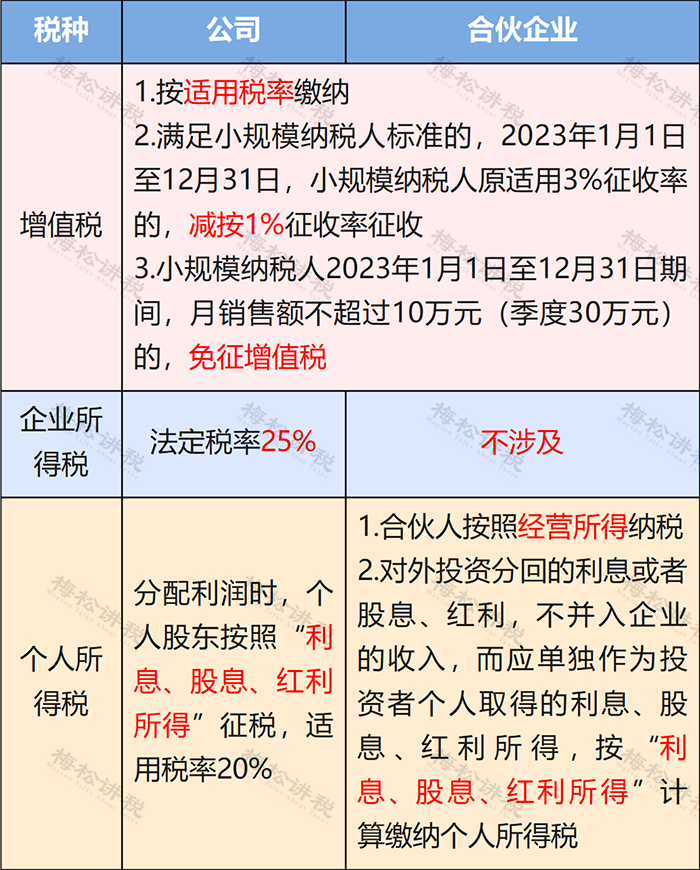

1 “公司”转“合伙” 补缴税款25亿! 3月20日,同花顺年度股东大会在杭州召开,首次就“补税风波”作出了公开回应。 凯士奥为同花顺核心员工持股平台,目前为同花顺第三大股东。2022年11月21日和12月5日,凯士奥收到有关税务部门发出的税务事项通知书和责令限期整改通知书,税务部门认为凯士奥的组织形式变更属于企业由法人转换为合伙企业等非法人组织,应“视同企业进行清算、分配,股东重新投资成立新企业”,为此需要一次性征收所有股票(包括所有转换日尚未减持的股票,包括限售股)视同出售清算相关的税款。前述《税务事项通知书》提出,凯士奥“涉嫌在转换组织形式的过程中末申报缴纳相关税款”,需要补缴税款25亿元。 而由于征税金额巨大,在大部分股票尚未解禁并出售的情况下,凯士奥无力承担,可能面临立即破产的风险。 同时,同花顺董事长易峥就记者的提问回复到:“有关单位告知我们有刑事(责任)风险。” 2 公司和合伙企业有何区别? 一、成立依据的法律不同 公司按照《公司法》设立,分为有限责任公司和股份有限公司; 合伙企业按照《合伙企业法》设立,分为普通合伙企业和有限合伙企业。 二、承担的责任不同 三、法律形式不同 公司具有法人地位,有永久延续性; 合伙企业不具有法人地位,随合伙人丧亡而解散。 四、投资主体不同 公司可以由自然人或法人投资; 合伙企业仅可以由自然人投资。 五、纳税义务不同 公司需要缴纳企业所得税; 合伙企业缴纳个人所得税,不缴纳企业所得税。 3 企业和合伙公司如何选择? 凯士为什么要把“公司”变成“合伙企业”呢?为了方便理解,我们通过一个简单的小案例来看一下吧。 案例 小松和小梅计划创业,预计年销售收入100万元,成本费用70万元,“税收利润”30万元。关于组织形式,有两种方案备选: 方案一:成立有限责任公司,小松和小梅占比分别是60%和40%。预计该公司符合小型微利企业的条件,当年对利润全部进行分配。 方案二:成立合伙企业,小松和小梅占比分别是60%和40%。合伙企业按规定设置账簿,采用查账征收方式。 请问,哪种方案是税收上的最优选择? 案例解析 方案一,成立有限公司,公司主要缴纳增值税和企业所得税,分配利润时,投资者缴纳个人所得税。 企业所得税:符合小型微利企业条件的,年应纳税所得额不超过100万元的部分,实际税率5%。 个人所得税:投资者取得公司分配的利润按照“利息、股息、红利”所得计税,适用税率20%。 方案二,成立合伙企业,公司主要缴纳增值税,投资者缴纳个人所得税。 个人所得税:无论当年是否分配利润,都应该按照就“经营所得”计税,每个合伙人以合伙企业的全部生产经营所得和合伙协议约定的分配比例确定应纳税所得额,适用5-35%的超额累进税率。 两个方案增值税缴纳情况相同,为便于理解,两种方案的纳税情况分析都不考虑增值税。 由上表可知,方案二只缴纳个人所得税,税负低于方案一企业所得税和个人所得税的总体税负。 4 金税四期下 这些“筹划”不要再有了! 一、发票重复入账抵税 有些企业可能认为电票全面上线后,重复打印入账抵税,税务局查不出来。然而事实恰巧相反,“金税四期+全国统一电子发票服务平台”的到来,发票信息不对称的问题已经解决,企业的数据是多少,税务局可能比你还清楚! 二、隐瞒收入 有些企业利用私户、微信、支付宝等收取货款来隐匿部分收入,或存在大额收款迟迟不开发票,或给客户多开发票等等,注意了,以后还这样操作可要小心了! 金税四期不仅仅通过你申报的数据,来核实是否异常。可能还会通过企业银行账户、企业相关人员的银行账户、上下游企业相关账本数据、同行业收入、成本、利润情况等来稽查比对。 且央行早已施行了大额现金管理试点,公转私、私转私都将会严查! 三、虚列成本 主营成本长期大于主营收入,如: (1)公司没有车,却存在大量的加油费; (2)差旅费、会议费、咨询费等异常; (3)工资多申报或少申报; (4)买发票,多结转成本,后期红冲或补发票; (5)计提了费用却迟迟没有发票等等。 这些都是严查的重点。 四、买发票抵税 有些企业一缺成本费用,就想到了买发票。殊不知,你省的那点税,还不够罚款的。 且买发票属于虚开发票,搞不好还会背上刑事责任。 即使你走了账,签订了合同,货物流却没办法一致,一查一个准。 五、对开发票、环开发票 对开、环开发票,说白了,就是基于没有真实业务的情况下,我给你开,你给我开或者再加个第三方。虽然它们都是闭环抵扣,最终未少缴税,但递延了纳税,行政法上还是会按虚开发票处理。 用上述方法“避税”的企业,要注意了,一旦被查,不但你的进项要转出,你开出去的发票也要缴税,还要面临巨额罚款,真真是得不偿失! 六、故意用现金/个人卡发工资 有些公司为了避税,故意用现金/个人卡发放工资,一旦被查,明眼一看账务就是有问题。现在都什么时代了,还发现金,用这种方法避税,不就等于说公司有问题吗? 七、用现金收支货款 有些企业自认为很聪明,虚开发票,对方不打款,直接填写收据入账,自认为账都做平了,就万事大吉!我就很好奇你账上的钱是怎么平掉的,用现金发工资还是用现金平借款? 一旦被查,频繁用现金收支款或存在大额现金收支款,这就不只涉及虚开发票了,还有可能牵扯出少缴社保、少缴个税等一连串问题,罚款必不可少,责任人还有可能锒铛入狱。 八、到处找发票抵税 有些企业为了少缴税,还真是把“避税”用到极致。 比如:员工工资7000元,其中2000元必须拿票来领工资,长期以往,你公司的费用不会异常吗? 九、大量员工个税零申报 有些公司为了避税,个税长期零申报,员工工资以前都是3500元以下,现在倒提高了,都在5000元以下,永远都是跟着个税起征点走,不查你查谁! 十、代缴社保 一些企业为了少缴税,就帮人代缴社保,一是,企业可以光明正大的做工资抵税(代缴社保人的工资一般采用现金形式平账);二是,代缴社保还可以收点手续费。 在这我只能说,一旦被查,不但涉嫌偷税,还涉嫌骗保,那时候不仅仅是罚款那么简单了,还会面临刑事处罚。

德聚仁合税务服务热线:400-030-9299

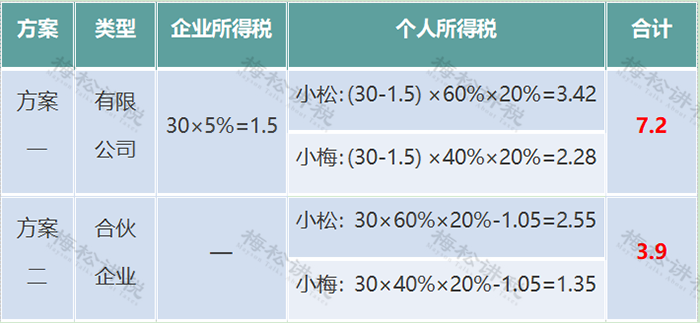

企业财务安全顾问平台

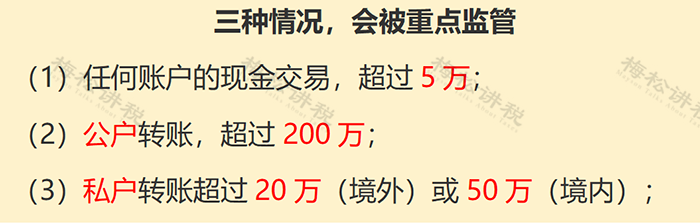

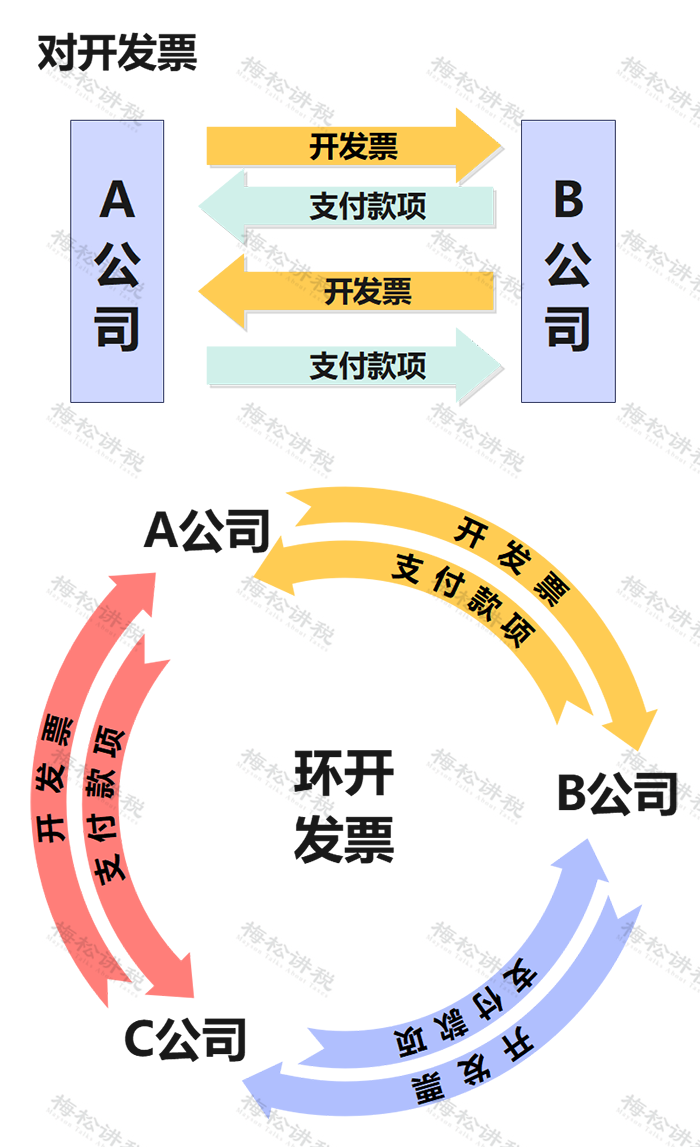

我们的业务