企业给员工发工资被稽查了?还罚了120万?快来跟小编一起看看吧!

1

发工资为什么会被稽查?

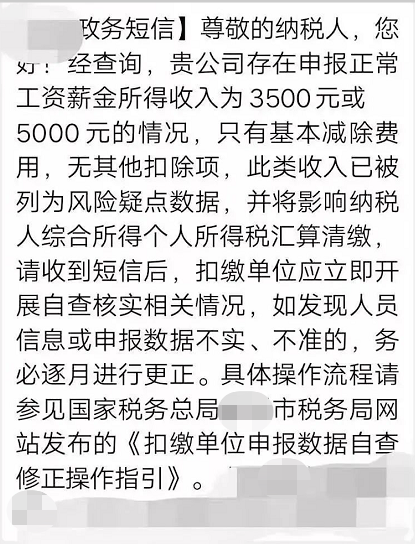

近期,不少企业都收到税务局的这样一则通知,并要求企业做出书面反馈:

很多老板就纳闷了,为什么啊?我只是正常发工资啊?

原因很简单,如果企业员工工资都在3500元或5000元以下,并且各岗位差异极小,是很容易被税务稽查的!

曾经某个被稽查的公司,因为从管理人员到普通员工发放的工资均在5000元左右,并且各个岗位之间工资差距极小,直接引起了税局的注意。

后经进一步核实检查发现:该公司管理费用,交通费、差旅费、业务招待费中存在大量的员工报账业务,且这些费用的比例太大,已经超过该司正常经营所需要的范围。再进一步查阅原始凭证后,确认其员工每月报销费用均在600-30000元之间,而且涵盖了每一个员工!

都到这一步了,也没什么好狡辩的了,该公司最终承认把工资的一部分由员工通过发票报销方式发放,其余部分以工资形式支付。

至于为什么都卡在5000元工资呢?因为5000元个税起征点啊!

说白了还是想少交税,结果呢?被税局依法追缴各项税费、罚款共计120万元。

2

税局怎么查工资?

1、工资支出的相关凭证

税务机关发觉企业可能存在着薪金涉税问题时,会通过检查企业的工资花名册、考勤表、工资计算表、工资明细账、工资发放凭证与员工工资卡等数据是否对应,确定企业工资发放数据。

2、核检查员工人数、薪酬标准

税务机关可能会通过实地走访企业生产经营场所,了解企业的实际生产规模和经营状况,查看记载薪资数据的资料,并与同行业同规模企业进行对比分析,核实从业职工人数和薪酬标准;同时会重点核实月工资额长期低于5000的职工人数及占比情况。

3、各项补贴、奖金、福利的计税情况

审查分析企业的“应付职工薪酬”账户和实际支付工资总额是否对应,特别是针对各项补贴、奖金、福利,同时会重点查验现金支付、实物支付的情况,来确保是否代扣代缴了个税,通过检查账务和实际工资发放情况,来确定是否存在漏税问题。

4、金三、金四和社保系统联合数据分析

随着大数据和人工智能时代来临,税务机关的税收征管手段不断升级,运用强大的大数据共享和数据分析能力以及自动化税务监管能力,税务机关能够实时取得纳税人全方位的涉税信息并开展风险分析筛查。

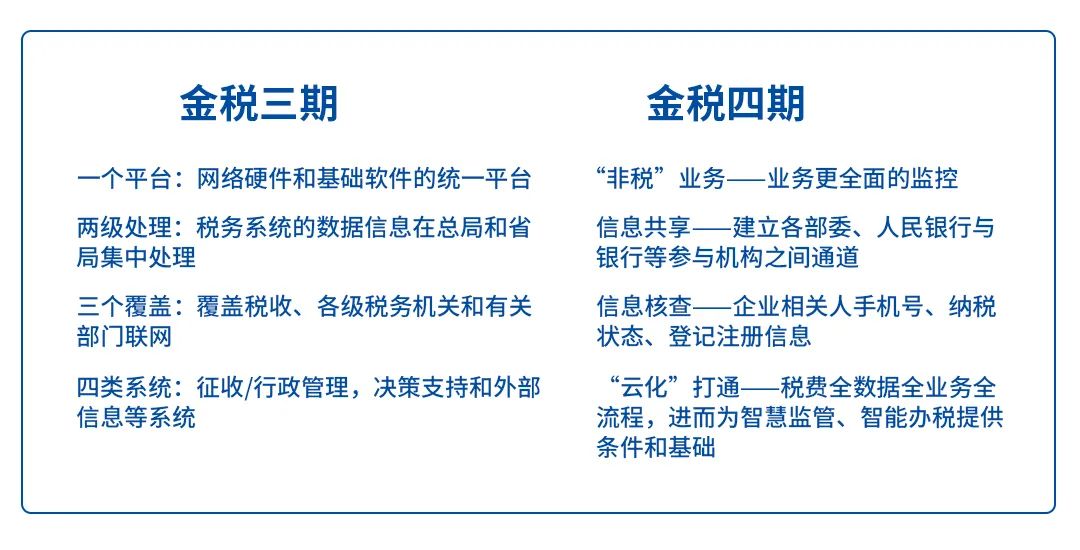

如果说金税三期实现了对国税、地税数据的合并及统一,是对税务系统业务流程的全监控。

那么金税四期作为其升级版,将不仅仅停留在税务层面,还将“非税”业务纳入系统,实现了更加全面的监控。

3

千万别碰这5种行为!全都是稽查重点!

企业若采取了不合规的方式来规避个税,看似降低了企业的税负,也变相的降低了个人的税负,但实际上却极大增加了企业的税务风险。

以下这5种方式千万别碰!否则分分钟就会被请去“喝茶”!

1、使用私户/现金发放工资

以私户方式发放工资,通常不在账上记载,更别说代扣代缴个税了。

以现金方式发放工资不便于查看资金流向,大量使用现金发放工资,易招致监管部门的关注。

2、人员信息不实

人员信息不实一般有两种情况:

(1)虚构员工人数,虚发工资

这种形式一般都是通过现金发放工资来实现,通过虚构员工人数,虚发工资,实现套取公司资金及少缴纳企业所得税的目的。但随着个税申报系统的完善,目前基本没有操作空间了。

(2)隐藏员工人数,享受优惠政策

隐藏员工人数,从而达到小型微利企业标准,来享受小型微利企业所得税税收优惠。

3、通过发票报销方式冲抵工资

让员工找票来报销,以报销的方式发工资,实现少缴纳个税的目的,降低公司用人及其他成本。比如员工以住宿、餐饮、加油等发票报销工资及工资性质的各种补贴。

这种操作方式是违法的,一旦被查,后果很严重。

4、拆分高收入人群工资

公司将高收入人群(例如总经理,副总)将其工资薪金进行分拆,计入公司其他员工的工资薪金中,以分拆后的金额进行个人所得税的纳税申报,实现降低个税的目的。

5、工资薪金所得不符合规定

单位将员工的工资拆分成基本工资、奖金、各种补贴等,以下列方式发放实际具有工资性质的津贴、补贴实现少缴或者不缴纳个税的目的。

(1)以误餐补助名义发放工资等性质的补贴、津贴单位以误餐补助名义发给员工的补贴、津贴,实际不属于误餐费用的,应当并入当月工资、薪金所得计征个人所得税。

(2)以差旅费津贴名义发放工资等性质的补贴、津贴单位以差旅费津贴名义发给员工的补贴、津贴,实际不属于差旅费津贴的,应当并入当月工资、薪金所得计征个人所得税。

德聚仁合税务服务热线:400-030-9299

企业财务安全顾问平台

我们的业务