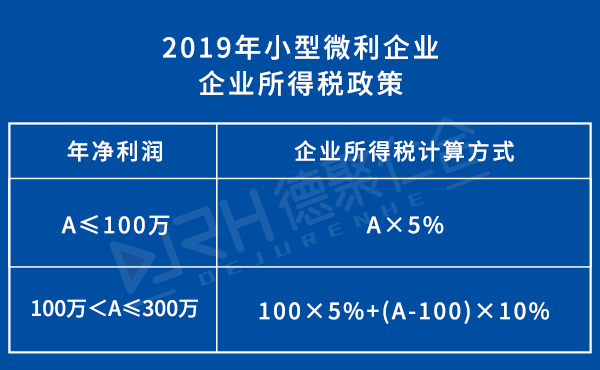

根据《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税(2019) 13号)规定,自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税(相当于按5%纳税);对年应纳税所得额超过100万元、但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税(相当于按10%纳税)。上述小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

举例一:

假设某企业2019年度的应纳税所得额是80万,在享受小型微利企业所得税政策后,当年需缴纳的企业所得税是多少?

答:80×25%×20%=80×5%=4万元

举例二:

假设某企业2019年度的应纳税所得额是280万,在享受小型微利企业所得税政策后,当年需缴纳的企业所得税是28万元吗?

答:不是,比这更少。

根据现行政策规定,年度应纳税所得额超过100万元的,需要分段计算。

具体是: 100 万元以下的部分,需要缴纳5万元(100X5%),

100万元至280万元的部分,需要缴纳18万元[ (280-100) X 10%],

加在一起当年需要缴纳的企业所得税为23万元,而不是用280万元直接乘以10%来计算。

所以,当年应纳税所得额280万元时,仅缴纳23万元税款,而不是28万元。

举例三:

一家年应纳税所得额320万元的企业,其应纳税所得额300万元以内的部分,可以减免税款吗?

答:不能。

根据现行政策规定,小型微利企业是指从事国家非限制和禁止行业,

且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

企业应纳税所得额已经超过300万元,不符合小型微利企业条件,不能享受小型微利企业所得税优惠政策。

河南德聚仁合会计师事务所

企业财务安全顾问平台

免费财富热线:400-030-9299

我们的业务

注册公司 代理记账

税务咨询 商标注册